行业信息

行业信息

配方颗粒扩容,快向头部取经

配方颗粒扩容,快向头部取经

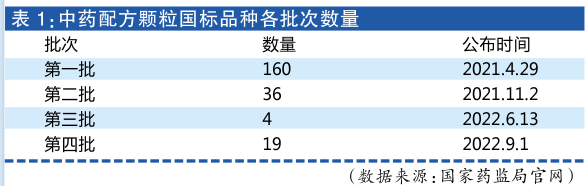

经过国家长期政策引导与扶持,中药配方颗粒行业逐渐走向规范。截至2022年9月初,国家药监局分4个批次发布了合计219个配方颗粒国家标准,未来国标品种增加也是必然趋势。

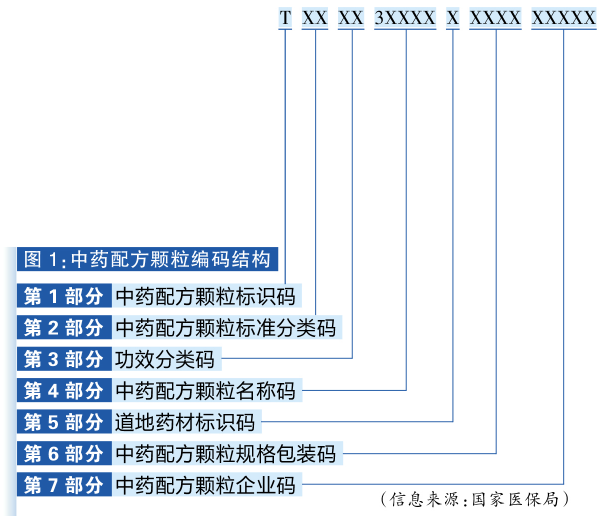

另外,8月31日,国家医保局推出配方颗粒医保统一编码,此举将进一步促进中药配方颗粒产业的标准化、规范化发展,实现监管的可溯源,加速规范全国市场医保支付标准。

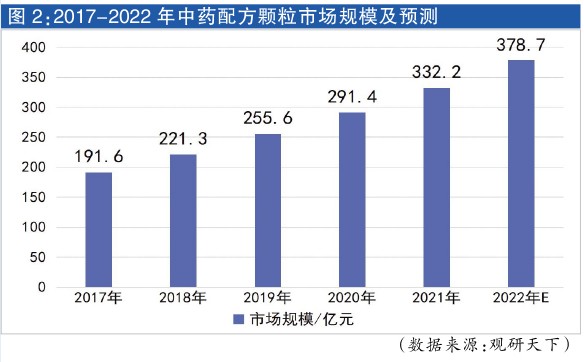

三端并进,市场扩容可期

2022年上半年处于新国标切换期,行业内公司业务增速普遍承压;且受疫情影响,也延缓了各地推进产品切换的进度。但随着新国标、省标品种的生产和销售持续落地,配方颗粒业务或将迎来拐点,恢复季度增长。

供给端:试点企业布局抢先

从中药配方颗粒行业格局来看,集中度较高,行业龙头效应逐渐显现,6家国家级试点企业占据超过80%以上的市场。其中,中国中药、红日、华润三九、新绿色等先发优势明显,而由于试点企业江阴天江、广东一方均被中国中药收购,中国中药成为配方颗粒领域的龙头。其他中药公司也纷纷布局,供给端快速增长,不过配方颗粒企业成本上涨或带来提价预期。

截至9月5日,从国家药监局官网的备案信息统计公示来看,全国有68家中药配方颗粒生产企业进行备案。其中,广东一方制药和北京康仁堂药业两家品种数≥400种,安徽九洲方圆制药、江阴天江药业、华润三九等14个厂家品种超过300种,而有28家厂家的品种还不足100个。

需求端:双轮驱动打开市场

2021年11月16日,《关于规范医疗机构中药配方颗粒临床使用的通知》使配方颗粒的使用终端由二级以上中医院拓展至所有具备中医执业的各级医疗机构(药店除外),销售范围扩宽至基层市场,市场需求大幅扩容。中药配方颗粒作为饮片的技术升级,有相对明显的优势。日本及中国台湾地区是配方颗粒发展比较成熟的市场,其颗粒的市场份额占比达到70%以上。而2020年国内配方颗粒仅占11%,渗透空间极大。

支付端:医保覆盖范围完善

从目前医保情况和政策趋势来看,随着国标实行、配方颗粒进入省级平台挂网,未来将有更多省份把中药配方颗粒纳入省级医保,最终有望纳入国家医保体系。医保覆盖范围的拓宽有利于增强终端支付能力,推动中药配方颗粒市场扩容。

紧跟头部,吸取四大经验

目前配方颗粒头部企业优势明显。中国中药生产品种700余种,发布及公示的250个国标中,129个由其起草;华润三九生产品种600个,共有30余个种植基地;红日药业生产品种600个,参与制定112个国标,共有163个种植基地;神威集团生产品种700个,共有10余个种植基地。

从国内头部企业的发展路径,可以吸取以下经验:

提高技术水平:国标的出台对于配方颗粒的生产提出了更高要求,企业需要提升技术水平,确保产品符合国家标准。龙头企业在长期试点中,积累了丰富的配方颗粒生产经验。如天江药业,根据每味药研究出的最佳提取率为指标,确定了每个品种的加水量、升温时间、煮沸时间、煎煮次数等工艺参数,确保产品稳定可控。

加强成本控制:近年来,中药配方颗粒成本持续走高。一方面,中药配方颗粒国标实施后对于中药材的品质和用量提出了较高要求;另一方面,中药材的生长受气候等条件影响较大,供应量有限,近期价格呈现快速上涨趋势。对于许多中小企业来说,原材料价格上涨叠加提取工艺升级导致生产成本大幅上升,压力倍增,更需加强成本控制。或可通过布局上游药材基地,部分抵御价格上涨或供给不足的风险,亦可保证产品供应稳定。

推动智能制造:为了进一步控制生产成本、提高生产效率,龙头企业大多在尝试建设数字化智能车间,通过自动化设备解放人力,借助信息系统优化流程。同时,搭建配方颗粒工业云平台,向产业链上下游拓展,构建中药配方颗粒分布式工厂协同制造的新模式。

创新营销模式:当前,配方颗粒行业销售壁垒仍然存在,后进入的企业难以在短期内实现产品替代,需不断创新,持续进行市场推广,提升终端覆盖率。

集采扩容、市场热销、政策支持、国标和省标频出……中药配方颗粒正在迎来多重利好,市场大扩容可期。中药配方颗粒“秋收”时节来了!

(信息来源:医药经济报)

|

微信公众号 |

微信视频号 |

抖音号 |