行业信息

行业信息

重磅!437家药企被并购(附名单)

在过去几年,我国医药行业的并购案例数量和金额突飞猛进,到了2018年仍然“高烧”不退,但出现了新的变局,药企之间的战略并购减少,财务投资成了主角。2019年又会如何?

1

医药行业并购情况大起底

近几年,我国医药行业的并购可以用狂飙猛进来形容,不断有记录被刷新:2017年复星以71亿元并购印度药企,刷新了我国药企海外并购的交易金额记录;2018年我国并购数量达到437宗,创下历史新高……

过去几年,随着两票制、仿制药一致性评价等政策的不断深入推进,我国过去整体以仿制药为主的格局导致了大批药企的创新能力和动力不足,竞争压力也越来越大。而创新药品的研发和高品质仿制药的自主研发耗时耗力,还面临较大的失败风险。

因此,一些有实力的药企纷纷瞄准和布局一些小型的研发型企业和海外企业。根据普华永道最新发布的《2018年企业并购回顾》显示,2018年涉及医药行业的交易数量54%,交易金额达到近200亿美元。

并购案数量大增创新高,并购金额增幅相对较小

2018年总体并购数量创下437宗的历史新高,其中,来自财务投资者的并购交易数量呈现大幅增长,达到246宗的历史新高,是之前三年的2-3倍。但是,从具体投资类别来看,财务投资者占并购案的50%以上。

值得注意的是,从交易金额来看,整体增幅相对较小。交易金额较上年增长近16%,不到并购数量增幅的1/3。

国内战略投资者和财务投资者的交易金额呈现出大幅增长,而海外并购交易金额从2017年的最高点回落至过去三年最低值,主要系2017年复星以71亿收购印度药企,创下国内企业海外并购的记录。

2015-2018年各类涉医药行业并购的具体情况详见下表:

数据来源于《2018年企业并购回顾》,供参考。

超2亿美金大并购战略投资和财务投资平分秋色

2018年全年超过2亿美元的投资并购共有26宗,其中属于国内战略投资的有11宗,财务投资有9宗,境外投资有6宗。6宗境外投资中,有四项属于财务投资,两项属于战略投资。

可见,战略投资和财务投资在26宗超过2亿美元的并购案中平分秋色,各占半壁江山。

战略投资主要是为了各大药企丰富产品线、打通上下游。2018年超过2亿美元的并购案有11宗。

数据来源于《2018年企业并购回顾》,供参考。

财务投资超过2亿元的并购也有9宗,主要投资对象为研发型药企,不少药企尚未实现盈利,如百济神州、基石药业、信达生物、君实生物等等——它们都是各路财务投资机构疯抢的对象。

数据来源于《2018年企业并购回顾》,供参考。

至于境外投资,虽然没有像2017年那样火爆,但是也有6宗海外并购案例超过2亿美元,其中属于财务投资的有4项。

数据来源于《2018年企业并购回顾》,供参考。

2

医药行业并购“后遗症”逐步显现,并购将更加谨慎

随着医药行业的各种政策深入推进,医保政策的红利消失,不少以传统仿制药为主的药企将面临巨大打击,需要通过不断并购来扩大经营规模,改善现金流。

但是通过并购,给不少药企也带来了“麻烦”——绝大多数都是溢价数倍的并购,因此并购方企业的商誉不断攀升,不少药企因并购标的业绩不达预期、商誉减值而业绩变脸;也有的企业因并购后债务大幅增加,只能加大股权质押比例,一旦股票市场表现不好,触发平仓先后被强制平仓,就会发生股权变更。

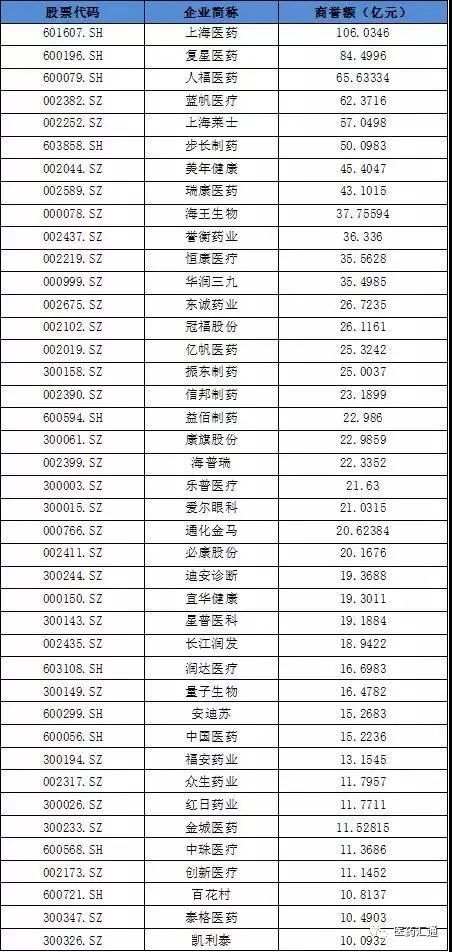

医药行业因并购商誉大幅提升,位居A股行业第二位

公开资料显示,截至2018年发布新的关于商誉减值的会计准则之前的中报,我国医药行业的合计商誉值在A股居第二位,仅次于传媒行业,合计商誉额达到1507亿元。其中商誉在10亿元以上的上市公司一共有41家,上海医药、复星医药、人福医药位列前三,商誉金额分别为106.03亿、84.50亿、65.63亿。

并购后债务繁重,股权质押,控制人易主

一些企业由于前几年的大举并购导致债务压力大幅提升,为了解决资金压力,公司控制人不得不逐步加大股权质押的比例,再加之股票市场的不景气,质押的股票被强制平仓而导致股权变更,公司控制人易主。

2018股票市场低迷,控股股东质押比例太高,不得不多次推进资产重组,最终被强制平仓不是个例。

誉衡医药、恒康医疗和冠福股份就是控股股东股权质押存爆仓风险的典型代表。恒康医疗于2018年7月12日披露了《关于实际控制人可能发生变更的提示性公告》,公司控股股东、实际控制人阙文彬持有公司股份7.94亿股,占公司总股本42.57%;其累计质押股份7.9亿股,占其所持有公司股份比例为99.57%。

历来以资本运作见长的誉衡医药,在2018年年2月、6月和12月,三次触发强制平仓,为了自救,使尽了浑身解数,不过悉数以失败告终。

商誉减值新规,药企业绩变脸

在2018年11月16日,证监会发布了《会计监管风险提示第8号——商誉减值》,从商誉减值的会计处理及信息披露、商誉减值事项的审计和与商誉减值事项相关的评估三方面内容,较之前的计提准则有较大改变,有很多药企因此而业绩变脸,如恒康医疗、信邦制药、福安药业、振东医疗等。

其中恒康医疗、信邦制药均是由于并购企业业绩不达标,为企业带来了10亿元以上的商誉减值,因此企业2018年年终业绩而巨幅亏损12-13亿元。

并购之后的整合是一项系统工程,往往都难以如并购初衷所预想。受不断并购拖累的药企肯定不止上面这些,也有一些问题还在不断暴露的过程中,不禁想问候下前几年大举并购的企业,are you ok?

预计今年之后,医药行业的并购会相对减少。

一方面是由于医药行业经过近几年狂飙式的并购,好的标的越来越少;二是之前并购给很多企业带来了不少经验教训,三是新的商誉准则实施,并购标的的筛选会越来越谨慎。

因此,预计2019年之后我国医药行业的并购会进入相对的缓和期,医药行业的并购热度会有所下降。

文章来源于赛柏蓝

|

微信公众号 |

微信视频号 |

抖音号 |